Renten-Atlas des MPI für Sozialrecht und Sozialpolitik auf 28 Staaten aus drei Kontinenten erweitert

Die Rentenversicherung und ihre nachhaltige Finanzierung sind in Deutschland regelmäßig Zankapfel der Politik. Aber wie gestalten eigentlich andere Länder die Altersvorsorge ihrer Bürger:innen? Und was lässt sich bei einem Blick über den Tellerrand lernen? Der Renten-Atlas des Max-Planck-Instituts für Sozialrecht und Sozialpolitik, der jetzt auf 28 Länder erweitert wurde, gibt einen leicht verständlichen Überblick über verschiedene Alterssicherungssysteme und ermöglicht es, diese miteinander zu vergleichen. Er beinhaltet 25 europäische Länder sowie China, Brasilien und Russland.

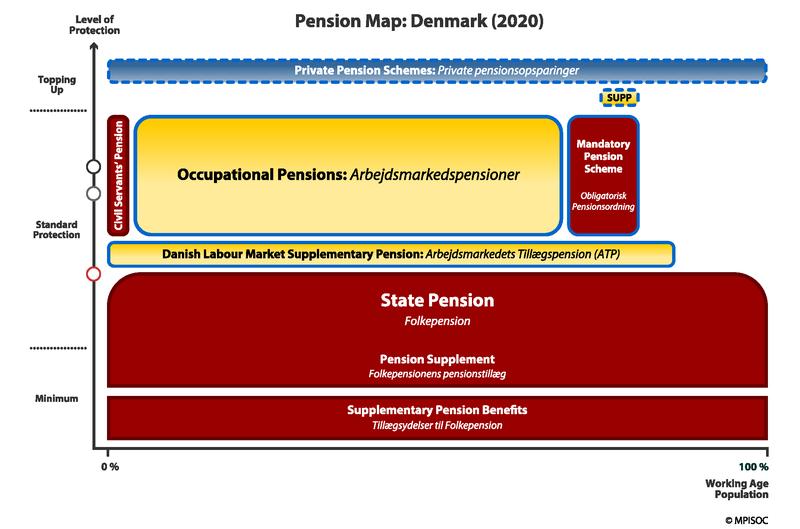

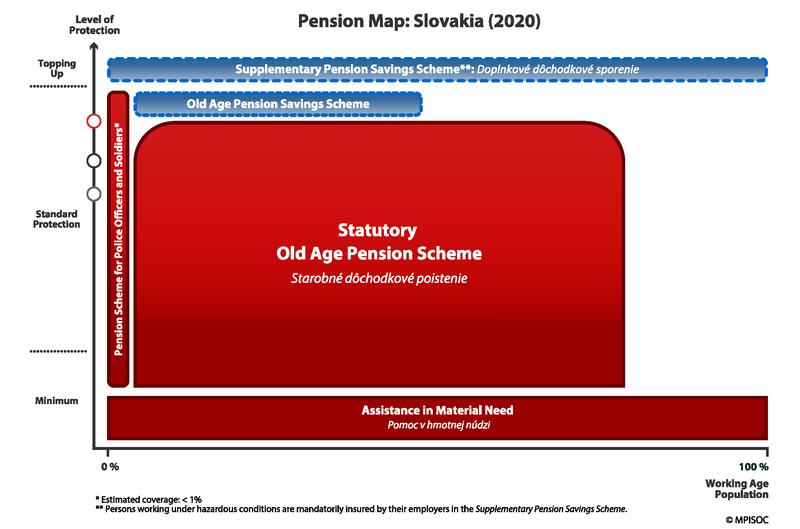

Anhand übersichtlicher Grafiken, den Pension Maps, zeigt der Renten-Atlas, wie die Alterssicherung in einem Land organisiert ist, welche Sicherungsfunktion die verschiedenen Teile des Systems haben, welche Bevölkerungsgruppen das Rentensystem erfasst, wer Zugang zu einer Zusatzversorgung hat und wie hoch das durchschnittliche Rentenniveau in einem Land im Vergleich zum Durchschnitt in der EU und der OECD ist. Alle Pension Maps und ergänzenden Informationen, die die sozialrechtliche Abteilung des Instituts in Zusammenarbeit mit Expert:innen aus ganz Europa erstellt hat, sind auf der Homepage des Instituts frei verfügbar.

Große Unterschiede in der Alterssicherung ergeben sich in erster Linie durch die Art und Weise, wie die staatliche, berufliche und private Rente ausgestaltet ist und welches Gewicht die Vorsorgezweige haben: So erreicht die staatliche Rente in nordischen Ländern wie Schweden, Norwegen und Dänemark, die aufgrund ihrer universellen Abdeckung gern als Vorbildländer betrachtet werden, ein im EU-Vergleich unterdurchschnittliches Sicherungsniveau, das sich erst durch die – im Gegensatz zu Deutschland meist verpflichtende – berufliche Versorgung zum Teil deutlich erhöht.

Demgegenüber sichern die südeuropäischen Länder Spanien, Italien und Portugal ihre Bevölkerung hauptsächlich über die staatlichen Rentenversicherungssysteme ab. Die relativ hohen Lohnersatzraten von über 80% (Deutschland: 51,9%, EU: 55,5%) haben jedoch ihren Preis in ebenfalls hohen Beitragssätzen, die weit über dem deutschen Anteil von derzeit 18,6% liegen. In Spanien beträgt der Beitrag zur Rentenversicherung 28,3%, in Italien sogar 33%, wobei in beiden Ländern Arbeitgeber:innen deutlich mehr bezahlen als Arbeitnehmer:innen, während die Finanzierung in Deutschland mit je 8,3% paritätisch erfolgt.

Anders als vor allem westeuropäische Länder, die sich in der Regel auf über Jahrzehnte gewachsene Strukturen stützen können, steckt der Aufbau eines staatlichen Rentenversicherungssystems in China noch in den Kinderschuhen. Für die ländliche Bevölkerung sind Regelungen zur Altersvorsorge bislang nur regional implementiert.

Aber nicht nur Unterschiede zwischen Ländern mit verschiedenen Wohlfahrtssystemen lassen sich erkennen, sondern auch Variationen innerhalb einer Länderregion mit einem ähnlichen politischen Hintergrund. In Osteuropa sind in den 1990er Jahren einige Staaten dem Aufruf der Weltbank gefolgt, einen Teil der Alterssicherung über kapitalgedeckte private Programme auszugestalten, andere bauten wesentlich stärker auf die gesetzliche Rentenversicherung. Der Weg der privaten Vorsorge als Teil der Regelversorgung hat sich dabei für manche Länder als weniger erfolgreich erwiesen, um eine auskömmliche Standardsicherung im Alter zu erzielen. Für Estland und Polen, die mit aktuellen Reformen den privaten Vorsorgeanteil ganz oder teilweise wieder in die staatliche Rentenversicherung überführen, kann das Modell sogar als weitestgehend gescheitert betrachtet werden.

Um die Vergleichbarkeit der unterschiedlichen Rentensysteme mit ihrem je eigenen institutionellen und historischen Hintergrund zu gewährleisten, wurde für deren Visualisierung ein Kategoriensystem gebildet, bestehend aus Rechtsform, Funktion, Zugangsberechtigung, Art der Zugehörigkeit (verpflichtend oder freiwillig), Bedürftigkeitsprüfung sowie Finanzierungsarten und -quellen. Ausgegangen wird zudem von einer Person, die im Jahr 2020 ins Berufsleben und damit als Beitragszahler in das Alterssicherungssystem eintritt. Zu jeder Pension Map gibt es eine kurze Zusammenfassung über die wichtigsten institutionellen Merkmale, Finanzierungsmechanismen, Anspruchsvoraussetzungen und Leistungen.

Wissenschaftlicher Ansprechpartner:

Dr. Simone Schneider

Email: s.schneider@mpisoc.mpg.de

Originalpublikation:

Schneider S. M., Petrova T., Becker U. (Hrsg.), Pension Maps: Visualising the Institutional Structure of Old Age Security in Europe and Beyond, 2. Auflage, München: MPISOC, 2021.

Weitere Informationen:

https://www.mpisoc.mpg.de/sozialrecht/forschung/forschungsprojekte/pension-maps/projektseite/

Ähnliche Pressemitteilungen im idw